Procaps sella acuerdo para entrar al mercado bursátil de Nueva York

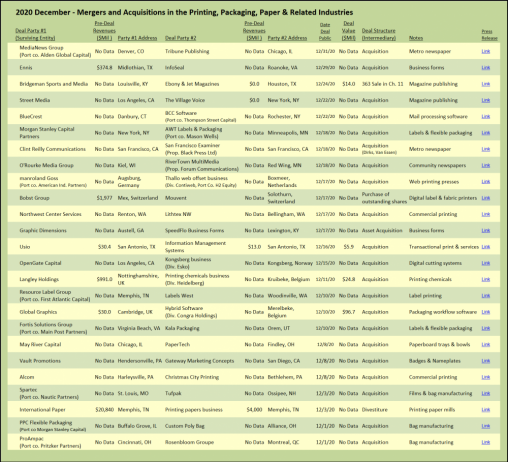

Union Acquisition Corp. II (LATN), una compañía de adquisición de propósito especial anunció la ejecución de una transacción comercial definitiva con la compañía colombiana Procaps Group, perteneciente al sector farmacéutico y de atención en salud, su subsidiaria de propiedad total recientemente creada, Procaps Group S.A. ,y la subsidiaria de esta última Merger Sub, ubicada en las Islas Caimán.

Bajo los términos del acuerdo y tras de una serie de transacciones definidas en el acuerdo de combinación de negocios, Procaps Group y LATN se convertirán en subsidiarias de propiedad total de Procaps Group S.A., que es la compañía resultante de la transacción.

Esta nueva firma estará dirigida por Ruben Minski, fundador, presidente de junta directiva y director ejecutivo de Procaps Group y como parte de la transacción se prevé que las acciones ordinarias de Procps coticen en la Bolsa de Nueva York, en el mercado de capitales Nasdaq, bajo el símbolo PROC.

El vicepresidente Financiero de Procaps, Sergio Mantilla, le explicó a EL TIEMPO que adicional al proceso de emisión y oferta pública de acciones para entrar en el mercado de valores, estas firmas de adquisición de propósito especial son un mecanismo para hacerlo de una forma más rápida, toda vez al ya cotizar en Nasdaq, Union Acquisition se convierte un vehículo de entrada para la firma colombiana, cuyo objetivo es crecer y expandirse en América Latina.

El directivo indicó que en esta firma había 200 millones de dólares, cifra que se complementa con otros 100 millones de dólares nuevos que un grupo de inversionistas privados se comprometió a aportar, mientras que los accionistas de Procaps Group aportarán sus acciones y, en el caso de en el caso de la Corporación Financiera Internacional (IFC), filial de Banco Mundial, que es socio minoritario, tendrá acciones ordinarias y acciones tipo B canjeables de la nueva compañía.

Tras la transacción, el 70 por ciento de las acciones de la nueva compañía quedarán en manos de los dueños actuales de Procaps Group. Según Mantilla, esta es la primera operación de este tipo bajo la cual una firma colombiana entra al mercado bursátil de Nueva York.

Operación para crecer en América Latina

Al finalizar la operación, Procaps contará con recursos frescos netos por 215 millones con el fin de apalancar su plan de desarrollo y crecimiento, a través de expansión orgánica, es decir inversión en crecimiento propio, pero también mediante la compra de empresas en América Latina.

De este valor, 50 millones de dólares serán recursos para ampliar la capacidad de las plantas, capital de trabajo e invertir en investigación y desarrollo, toda vez que de acuerdo con Mantilla, la innovación es el sello del ADN de la compañía.

Pero además, los otros 175 millones de dólares se destinarán para el crecimiento inorgánico, es decir, para comprar empresas debido a que existen importantes oportunidades de crecimiento en el sector farmacéutico de América Latina, en el que hay una cantidad importante de laboratorios locales y de firmas de tipo familiar.

La intención de Procaps, luego de que se consolide la operación, es materializar oportunidades de crecimiento como México, país en el que no tiene presencia, y en Brasil.

Fuente: www.america-retail.com